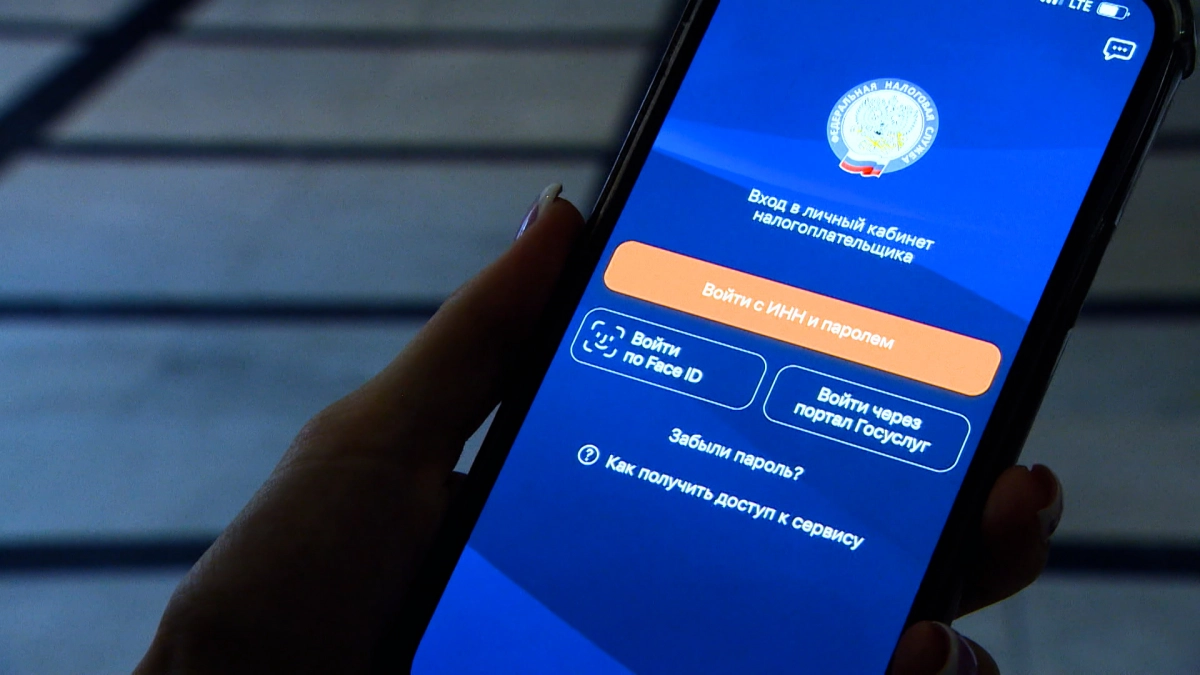

Не получили уведомление на уплату налогов, что делать? Сначала проверить личный кабинет на nalog.ru. Его нет или забыли пароль – обратитесь в любую налоговую инспекцию Санкт-Петербурга для восстановления доступа. Нет возможности пользоваться сервисом – обратитесь в почтовое отделение или налоговую инспекцию по месту жительства.

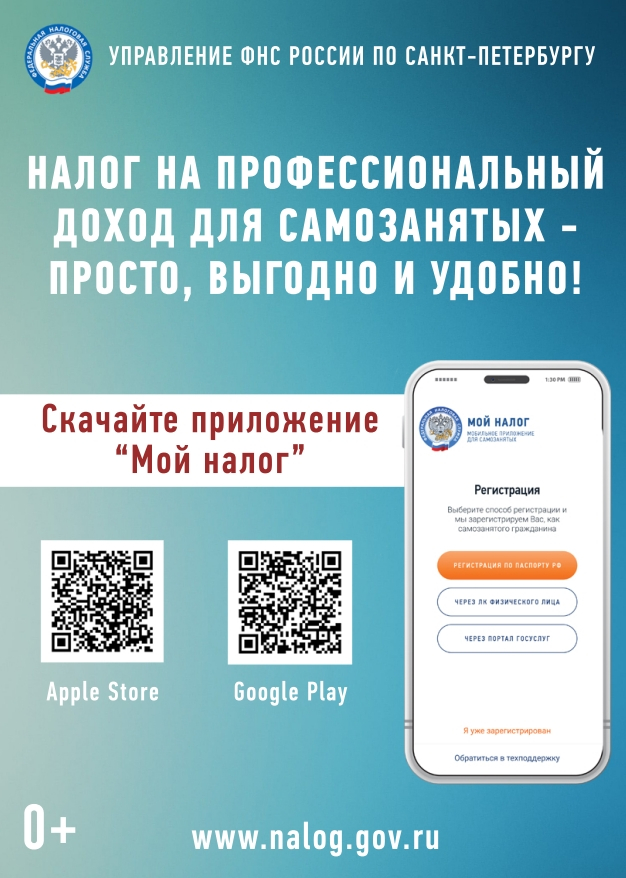

Налог на профессиональный доход (НПД)

Введен в действие Федеральным законом от 27.11.2018 № 422-ФЗ (последняя редакция – от 28.12.2022). На территории Санкт-Петербурга применяется с 01.01.2020.

Кем применяется:

Физическими лицами и индивидуальными предпринимателями.

Налоговый период: месяц.

Как стать плательщиком НПД: зарегистрироваться в мобильном приложении «Мой налог», либо в сервисе «Личный кабинет для плательщиков налога на профессиональный доход». В первом случае понадобится паспорт, либо логин и пароль от Личного кабинета налогоплательщика-физического лица. Во втором – логин и пароль от Личного кабинета налогоплательщика-физического лица. Можно также зарегистрироваться через кредитную организацию, и, кроме того, через портал Госуслуг.

Как рассчитывается НПД: сумма поступлений денежных средств от оказания услуг (выполнения работ) за период х налоговую ставку — налоговый вычет.

Налоговая ставка: 4 % при оказании услуг (выполнения работ) физ. лицам

6 % при оказании услуг (выполнения работ) индивидуальным предпринимателям и организациям.

Налоговый вычет: максимально 10 000 руб. за весь период применения НПД.

Как рассчитывается налоговый вычет:

— нарастающим итогом;

— математическая формула:

— сумма поступлений денежных средств от оказания услуг (выполнения работ) за месяц х 1 % — для поступлений от оказания услуг (выполнения работ) физическим лицам;

— сумма поступлений денежных средств от оказания услуг (выполнения работ) за месяц х 2 % — для поступлений от оказания услуг (выполнения работ) ИП или организациям.

Срок уплаты:

не позднее 28-го числа месяца, следующего за истекшим налоговым периодом

Представление налоговой отчетности:

Не предусмотрено.

Наличие наемных работников:

Не предусмотрено.

Представление уведомления об исчисленных суммах налога:

Не требуется.

При применении НПД индивидуальные предприниматели освобождаются от уплаты страховых взносов в фиксированном размере на обязательное пенсионное и обязательное медицинское страхование, НДС, НДФЛ.

Не вправе применять НПД (пункт 2 статьи 4 Федерального закона № 422-ФЗ от 27.11.2018):

1) лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации;

2) лица, осуществляющие перепродажу товаров, имущественных прав;

3) лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

4) лица, имеющие работников, с которыми они состоят в трудовых отношениях;

5) лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено пунктом 6;

6) доставщики товаров, если они не пробивают при доставке кассовый чек по ККМ, зарегистрированной на продавца;

7) лица, применяющие иные специальные налоговые режимы (УСН, ЕСХН, патентная система налогообложения) или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 данного Федерального закона (на нем мы остановимся ниже);

8) налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 миллиона рублей.

Не подлежат налогообложению НПД доходы:

1) получаемые в рамках трудовых отношений;

2) от продажи недвижимого имущества, транспортных средств;

3) от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

4) государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

5) от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

6) от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

7) от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

8) от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад;

9) от уступки (переуступки) прав требований;

10) в натуральной форме;

11) от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

Налогоплательщики:

-юридические лица;

-индивидуальные предприниматели

Возможные даты перехода:

-с 1 января;

-с даты постановки на учет юридического лица или с даты регистрации в качестве индивидуального предпринимателя;

Основание для применения УСН: представление уведомления о переходе на УСН

Срок представления уведомления о переходе на УСН:

-не позднее 31 декабря года, предшествующего году перехода на УСН (при переходе с 1 января);

-не позднее 30 календарных дней с даты постановки на учет в налоговом органе (при переходе с даты постановки на учет юридического лица или с даты регистрации в качестве индивидуального предпринимателя).

Основные условия перехода на УСН:

За 9 месяцев года, предшествующего году перехода на УСН:

-доходы не должны превышать 112,5 млн. руб. х коэфф.-дефлятор (на 2023 год – 1,257) = 141,4 млн. руб.;

-средняя численность сотрудников не должна быть более 100 человек;

-остаточная стоимость основных средств не должна быть более 150 млн. руб.

Указанные условия действуют только для юридических лиц, для ИП особые условия перехода отсутствуют.

Объекты налогообложения:

-доходы;

-доходы, уменьшенные на величину расходов.

Налоговые ставки (установлены Законом Санкт-Петербурга от 05.05.2009 № 185-36 (последняя редакция от 30.01.2023):

На 2023 год установлены налоговые ставки:

по объекту «доходы»:

— 0 % (условия применения установлены статьей 1-1 Закона Санкт-Петербурга № 185-36);

— 1 % (условия применения установлены статьей 1-5 Закона Санкт-Петербурга № 185-36);

— 3 % (условия применения установлены статьей 1-7 Закона Санкт-Петербурга № 185-36);

— 6 % (установлена пунктом 1 статьи 346.20 НК РФ для остальных налогоплательщиков).

по объекту «доходы, уменьшенные на величину расходов»:

— 0 % (условия применения установлены статьей 1-1 Закона Санкт-Петербурга № 185-36);

— 3 % (условия применения установлены статьями 1-5, 1-7 Закона Санкт-Петербурга № 185-36);

— 7 % (установлена статьей 1 Закона Санкт-Петербурга № 185-36)

Основные ограничения по применению УСН на 2023 год:

-доходы по итогам 2023 года не более 251,4 млн. руб.;

-средняя численность сотрудников по итогам года не более 130 человек;

-остаточная стоимость основных средств по итогам года не более 150 млн. руб.

Иные условия применения установлены в пункте 3 статьи 346.12 НК РФ.

Сроки уплаты:

—авансовых платежей по итогам 1 квартала, полугодия, 9 месяцев – не позднее 28 апреля, 28 июля, 28 октября, соответственно;

налога по итогам года:

— не позднее 28 марта года, следующего за отчетным (для юридических лиц);

— не позднее 28 апреля года, следующего за отчетным (для индивидуальных предпринимателей).

Срок представления налоговой декларации:

-не позднее 25 марта года, следующего за отчетным (для юридических лиц);

-не позднее 25 апреля года, следующего за отчетным (для индивидуальных предпринимателей).

Срок представления уведомлений об исчисленных суммах налога в случае наличия авансовых платежей к уплате:

по итогам 1 квартала, полугодия, 9 месяцев – не позднее 28 апреля, 28 июля, 28 октября, соответственно.

Право на уменьшение налога (авансового платежа) по УСН на уплаченные страховые взносы:

Налогоплательщики, применяющие УСН, вправе уменьшить авансовые платежи (налог) по УСН на сумму уплаченных (в пределах исчисленных) в данном налоговом (отчетном) периоде страховых взносов за работников, а индивидуальные предприниматели, кроме того, вправе уменьшить указанные суммы на страховые взносы за себя.

Учет доходов и расходов ведется в книге учета доходов и расходов (утверждена Приказом Минфина от 22.10.2012 № 135н).

Патентная система налогообложения

Патентная система налогообложения на территории Санкт-Петербурга введена Законом Санкт-Петербурга от 30.10.2013 № 551-98 «О введении на территории Санкт-Петербурга патентной системы налогообложения» (последняя редакция – от 10.11.2022).

Кем применяется:

Индивидуальными предпринимателями.

Кол-во видов деятельности в отношении которых применяется ПСН:

110 видов деятельности.

Налоговая база:

Потенциально возможный доход, установленный Законом СПб 30.10.2013 № 551-98.

Налоговая ставка:

6 %;

0 % (в отношении видов деятельности, поименованных в статье 1-1 Закона СПб от 30.10.2013 № 551-98).

Сроки уплаты (ст. 346.51 НК РФ):

1) если патент получен на срок до шести месяцев, — в размере полной суммы налога в срок не позднее срока окончания действия патента;

2) если патент получен на срок от шести месяцев до календарного года:

в размере одной трети суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

в размере двух третей суммы налога в срок не позднее срока окончания действия патента.

Представление налоговой отчетности:

Не предусмотрено (за исключением представления отчетов по форме 6-НДФЛ, РСВ при наличии наемных работников).

Представление уведомлений об исчисленных сумма налога:

Не предусмотрено.

Учет доходов:

Ведется в Книге учета доходов (утверждена Приказом Минфина России от 22.10.2012 № 135н).

Переход на ПСН:

На основании заявления на получение патента. которое представляется индивидуальным предпринимателем в срок не позднее чем за 10 рабочих дней да даты начала действия патента в любой по выбору индивидуального предпринимателя территориальный налоговый орган Санкт-Петербурга. Указанное заявление может быть подано на любой срок, но не менее месяца и в пределах календарного года (т. е. дата окончания действия патента не должна быть позднее 31 декабря года, в котором выдан патент).

Документ, удостоверяющий право применения ПСН:

Патент на право применения ПСН.

Основания для отказа в выдаче патента (пункт 4 статьи 346.45 НК РФ):

1) несоответствие в заявлении на получение патента вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта Российской Федерации введена патентная система налогообложения;

2) указание срока действия патента, если срок окончания действия патента указан больше, чем 31 декабря года, в котором выдан патент;

3) нарушение условия перехода на патентную систему налогообложения, установленного в случае утраты права на применение патента или прекращения деятельности по патенту до окончания срока его действия;

4) наличие недоимки по налогу, подлежащему уплате в связи с применением патентной системы налогообложения;

5) незаполнение обязательных полей в заявлении на получение патента.

Основания для утраты права на применение патентной системы налогообложения (пункт 6 статьи 346.45 НК РФ):

1) если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей.;

2) если в течение срока действия патента налогоплательщиком средняя численность наемных работников составила более 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, либо индивидуальным предпринимателем в течение срока действия патента осуществлялись виды деятельности, в отношении которых патентная система налогообложения не применяется (данные виды деятельности поименованы в пункте 6 статьи 346.43 НК РФ);

3) если в течение срока действия патента, при условии, что патент выдан на осуществление розничной торговли, осуществлялась реализация товаров, не относящаяся к розничной торговли в соответствии с подпунктом 1 пункта 3 статьи 346.43 НК РФ.

Право уменьшения налога по ПСН на уплаченные страховые взносы:

Индивидуальный предприниматель, при условии представлении уведомления об уменьшении налога по ПСН на уплаченные страховые взносы, вправе уменьшить сумму исчисленного налога по ПСН на сумму уплаченных (в пределах исчисленных) страховых взносов за работников, а также страховых взносов, уплачиваемых индивидуальными предпринимателями в фиксированном размере за себя.

Если у ИП, применяющего ПСН, есть работники, то он вправе уменьшить налог на сумму страховых взносов за работников и за себя в размере не более 50 процентов. В случае, если работники отсутствуют, то налог может быть уменьшен в размере 100 процентов.

СИСТЕМА НАЛОГООБЛОЖЕНИЯ ДЛЯ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ТОВАРОПРОИЗВОДИТЕЛЕЙ

Налогоплательщики:

организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями.

Возможные даты перехода:

-с 1 января;

-с даты постановки на учет юридического лица или с даты регистрации в качестве индивидуального предпринимателя.

Основание для применения ЕСХН: представление уведомления о переходе на ЕСХН.

Срок представления уведомления о переходе на ЕСХН:

-не позднее 31 декабря года, предшествующего году перехода на УСН (при переходе с 1 января);

-не позднее 30 календарных дней с даты постановки на учет в налоговом органе (при переходе с даты постановки на учет юридического лица или с даты регистрации в качестве индивидуального предпринимателя).

Основные условия перехода на УСН:

Перечислены в пунктах 5, 6 статьи 346.2 НК РФ

Объекты налогообложения:

-доходы, уменьшенные на величину расходов.

Налоговые ставка:

— 6 %.

Основные ограничения по применению УСН на 2023 год:

Перечислены в пунктах 2, 2.1, 5, 6 статьи 346.2 НК РФ.

Сроки уплаты:

— авансовых платежей по итогам 1 квартала, полугодия, 9 месяцев – не позднее 28 апреля, 28 июля, 28 октября, соответственно;

— налога по итогам года не позднее 28 марта года, следующего за отчетным.

Срок представления налоговой декларации:

-не позднее 25 марта года, следующего за отчетным.

Срок представления уведомлений об исчисленных суммах налога в случае наличия авансовых платежей к уплате:

по итогам 1 квартала, полугодия, 9 месяцев – не позднее 28 апреля, 28 июля, 28 октября, соответственно.

Учет доходов и расходов ведется в книге учета доходов и расходов (утверждена Приказом Минфина от 11.12.2006 № 169н).